住宅ローンの借り換えをした人に、後悔した点と良かった点を聞きました。一生に一度の買い物の後悔を減らして、帰るのが楽しみになる家にするために、ぜひ当記事をお役立てください。

\住宅ローンの借り換えをした人に聞きました/

| メリット | 後悔した/デメリット |

|---|---|

| 長期的にみれば月々の支払いは減額される 金銭的・精神的に余裕が出てきた 金銭的補償に対して関心を持てた 金利が下がり毎月の支払額が下がった 金利上昇の可能性をなくせた | 月々の支払いが増額された 手間が多くて大変だった 借入金利の高さ 特約込みの借り換えにすればよかった 思ったよりも減額されなかった |

建築の知識がない人が、1発で100%満足できるマイホームを建てるのは不可能に近いです。何棟も管理している私ですら、マイホームに100%満足できませんでした。絶対に細かい失敗・後悔ポイントが出てきます。

大事なことは、

- 絶対に妥協できないポイントを洗い出す

- 100%満足は難しいと理解する

- よく比較してから決める

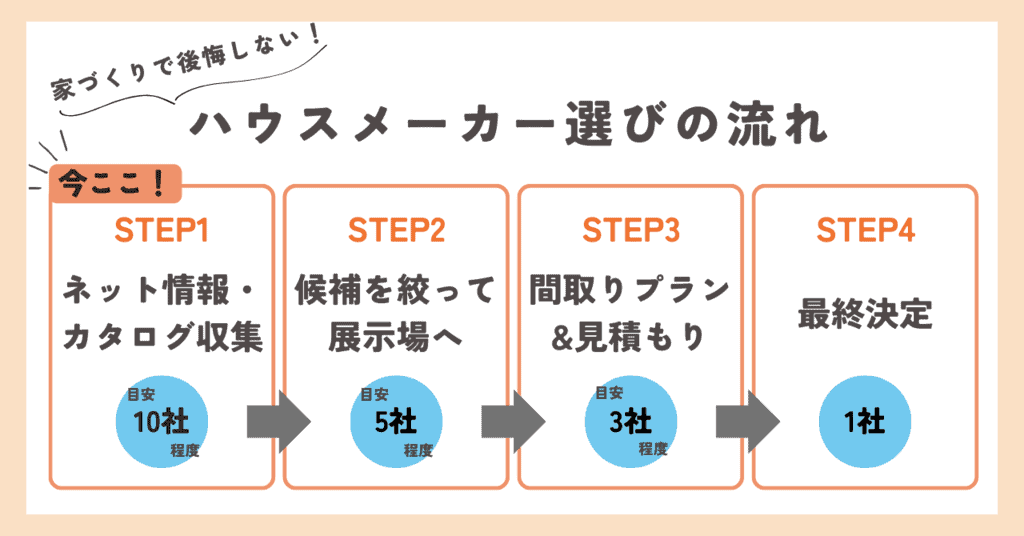

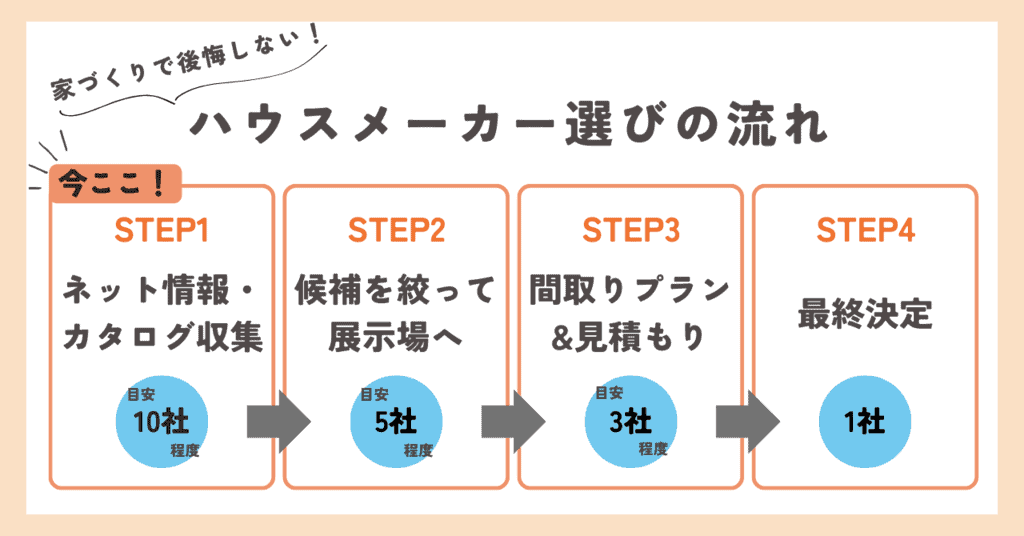

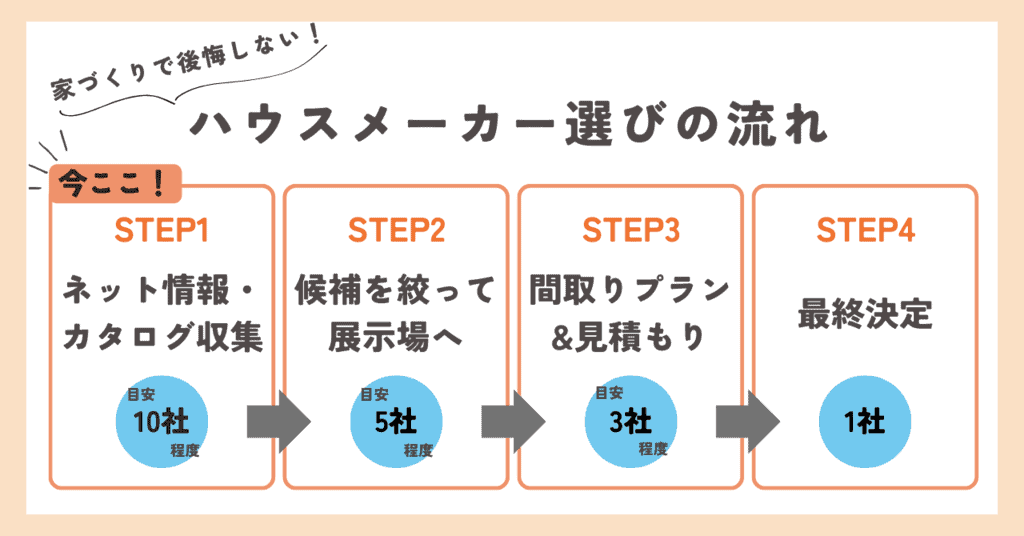

また、「なんとなくあそこの建築会社が良いな」と決めていませんか?初期段階では特定の建築会社に決めず、いろんな会社の話を聞くことも大事です。価格感も分かってくるので、実際に建築するときに、値引き交渉がうまくいくかもしれません。

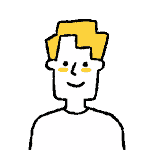

まずは資料請求して理解を深めるのがおすすめ!あとから「こんなメーカーあったんだ…」とショックを受けないように、どんなメーカーがあるのか初期にしっかり情報を集めましょう。

塩野(元ハウスメーカー社員)

塩野(元ハウスメーカー社員)一生に一度の買い物を後悔しないように比較しましょう!

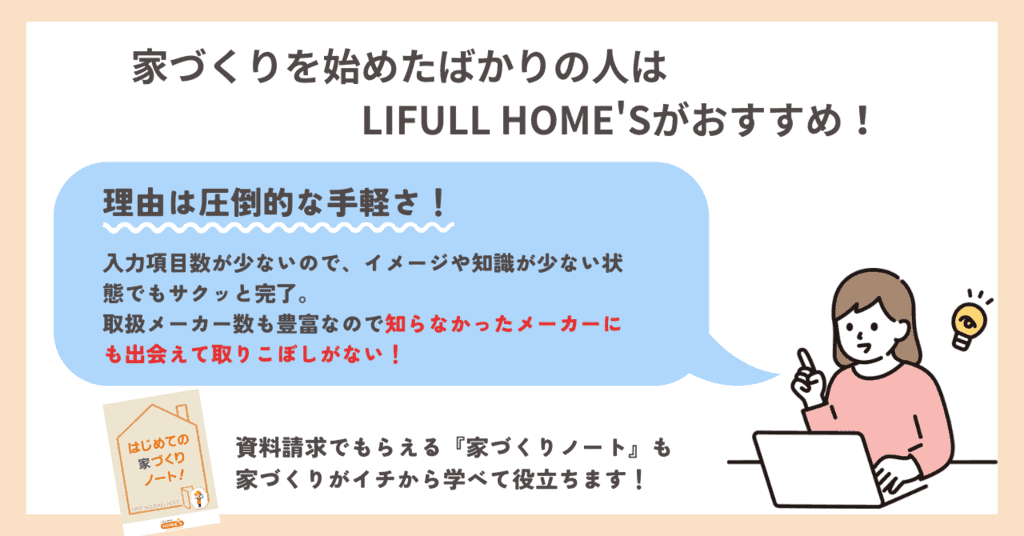

家づくり成功へのカギは「自分に合ったハウスメーカー」で「できる営業マンに担当してもらう」ことです。

ハウスメーカー探しでいきなり展示場へ行くのはNG。来場した時点で担当者が決まりますが、エースや支店長クラスはフラッと訪れた人にはまずつきません。

塩野(元ハウスメーカー社員)

塩野(元ハウスメーカー社員)優秀な営業マンがつく可能性を上げるには、候補の会社に「魅力を感じていて買うつもりがある」と予約メールで示したうえで来場するのがポイントです!

そのために必要な「家の具体的なイメージ」と

「ハウスメーカーの知識」を得る手段が一括資料請求!

塩野(元ハウスメーカー社員)

塩野(元ハウスメーカー社員)気になるデメリットはしつこい営業電話がくる可能性ですが、自由記入欄に「電話連絡は不要です」と明記すれば心配いりません。

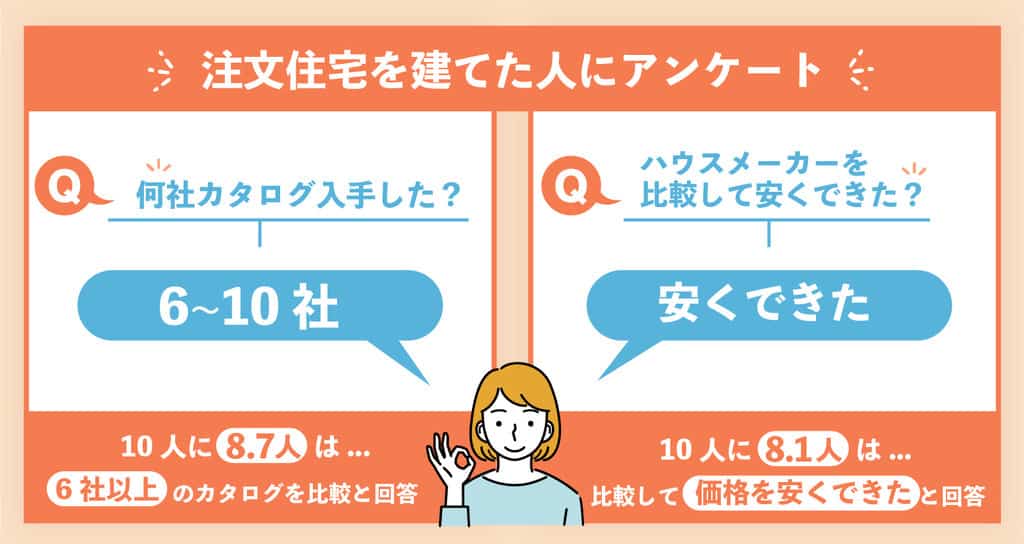

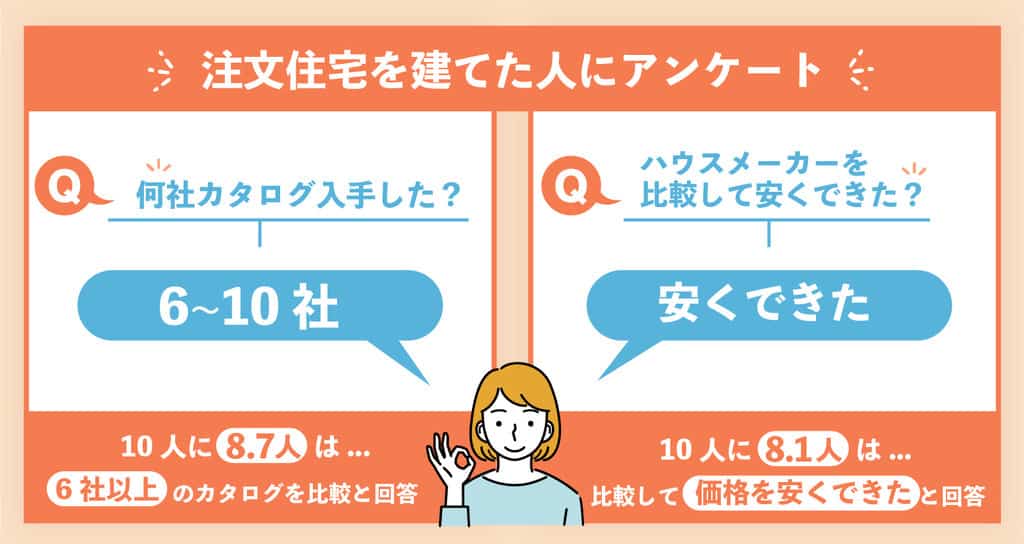

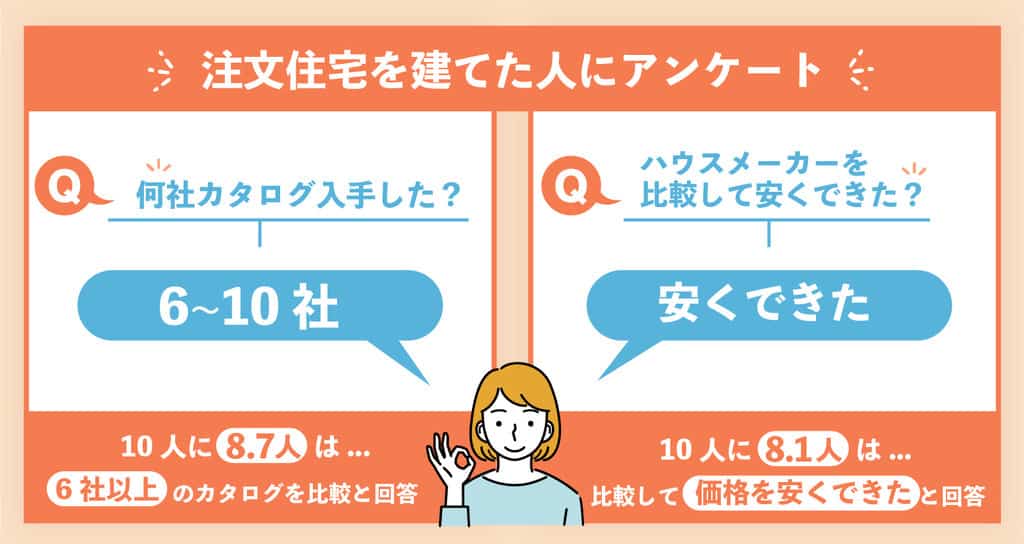

実際に87%の人が6社以上のカタログを入手!

比較して安くすることに成功しています

まずは一括資料請求で6~10社程度のカタログ比較から始めましょう。価格を抑えるためにも資料請求→展示場の流れをぜひ覚えておいてください!

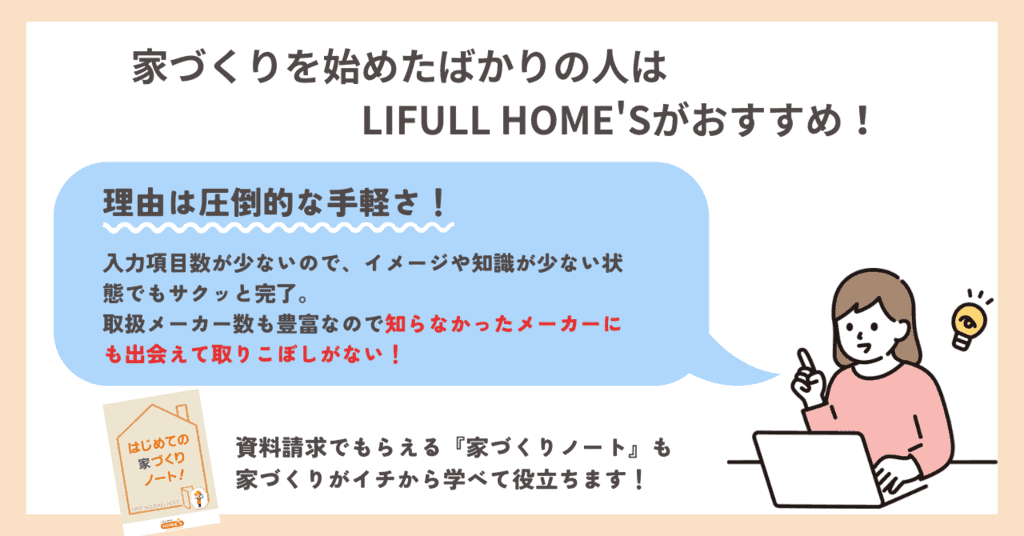

これから検討を始める人

家のイメージがまだぼんやりしてる人

▶参考記事

盲点に気付ける「注文住宅の失敗事例50選」の記事もあります。1つでも後悔を減らしたい方は要チェックです!

掲載されているサービスの一部は、私たちのパートナーのサービスの場合があります。パートナーの意見はサービス、ハウスメーカー評価には影響しません。デメリットを含む悪い口コミ、内容は全て開示しています。私たちのパートナーのリスト、編集ガイドライン、評価方法も公開しています。景品表示法への準拠も心がけております。

住宅ローン借り換えの後悔ポイントと対策【がっかり事例】

- 調査方法:インターネット調査

- 調査対象:住宅ローンの借り換えをした人

- アンケート内容:住宅ローンの借り換えをして後悔した点を教えてください

住宅ローン借り換えの失敗例とは?後悔したポイントと対策方法をご紹介します。後悔ポイントは人によりさまざまでした。

- 月々の支払いが増額された

- 手間が多くて大変だった

- 借入金利の高さ

- 特約込みの借り換えにすればよかった

- 思ったよりも減額されなかった

ひとつずつ見ていきましょう。

後悔(1)月々の支払いが増額された

30代男性

30代男性読み間違えてしまったのかなと自問自答の日々です。

月々の支払い額が増えて、生活に支障が出ている点です。

日銀の低金利政策が緩和されるのではないかと感じ、契約更新時期に金利固定年数を引き上げ。結果、月々の支払いが増えてしまいました。家計簿が毎月赤字状態であり、その結果を見る度に「これで良かったのか」と自問自答している日々を過ごしています。

各金融機関におもむいて、金利だけでなく、更新手続きについてや繰り上げ返済時の対応など、それぞれの金融機関の特徴を把握して契約するべきだと感じました。なるべく借り換えしなくてもすむように、長期的なイメージを持って契約することが大事です。

また、社会情勢が大きく関わっているため、日本や世界の出来事も敏感に把握する必要があると思います。

後悔(2)手間が多くて大変だった

30代男性

30代男性毎日忙しくて辛かった。

予想外に手間がとても多かったです。必要な書類が多く、書類を揃えるのにかなりの時間がかかってしまいました。

書類を全て揃えるのに時間を作らなければならず、とても忙しく負担でした。忙しい人にはおすすめできません。時間に余裕がある時であればいいですが、忙しい時期にはやめとけば良かったと思いました。

自分で勝手に動いたり判断せず、家族に相談して手伝ってもらったほうが良いと思います。また、ネット上で調べるだけでなく、身の回りの住宅ローン借り換え経験者に相談し、実際にどのくらい大変なのかをよく聞いたほうがいいです。

事前にどのくらい手間がかかるのかを知っておくことで、自分にできるかどうかの判断材料にできます。

後悔(3)借入金利の高さ

30代男性

30代男性ローンを組む際、しっかりと知識をつければよかった。

自身がもっと調べて、いろいろな方、銀行や信用金庫に相談すればよかったです。

何もわからない状態でホームメーカーと提携している銀行融資を勧められ、言われるがままローンを組みました。有名メガバンクのフラット35の固定金利型でしたが、非常に金利が高いのを知り後悔しています。

借り換えをしようにも、手続きが面倒、時間がかかる、借換え費用が高いなどさまざま難点があります。ローンを組む際の詳しい情報収集は必須です。

はじめから変動金利にすればよかったです。

信用金庫に勤めている友人に話を伺ってみると、現代は固定金利型よりも変動金利型がおすすめとのことでした。理由は、「固定金利は世の情勢や景気に左右されず、ずっと同じ金利で安心はできる。一方で変動金利は、金利の上下がある。しかし、景気が良くなる見通しなど一切なく、万が一変動金利水準が高くなると思えばその時点で固定金利に変更すれば良いだけ」とのことでした。その際の手数料も借換えよりは格段に安いため、その方法が一番で自分もそうしていると言われました。

後悔(4)特約込みの借り換えにすればよかった

40代男性

40代男性特約ナシであとから不安に…。

3年固定から変動への借り換えでした。金利は下がりましたが、金利を優先したためにがん特約や8大疾病などには入らずに契約しました。健康には自信がありますが、年齢を重ねていくにつれて、自身に何かあった時に住宅ローンを払っていけるのかと後になってから思いました。

家族もいるし、金利が多少あがっても特約込みの住宅ローンに借り換えしておけば良かったと思っています。

現在の情勢を考え、全期間固定にするのか数年の固定にしてその後借り換えをするのかをきちんと考えるべきでした。

借り換える時は、金利だけを見て決めないこと。いろんな銀行に話を聞きに行き、内容を見て、特約などを入れた場合の金利や支払い総額はどうなっているのかをきちんと確認しましょう。

その時の世の中の情勢を考え、どのような住宅ローンの組み方が自身に合っているのかをきちんと話し合い決めたほうが良いです。

後悔(5)思ったよりも減額されなかった

20代男性

20代男性手間のわりに減らなくてショック。

手間の割には月々の返済額があまり変わらなかったので後悔しています。

仕事の合間に必要書類の準備などをしていたのですが、書類が多くそれだけでもかなりの時間を費やしてしまいました。確かに月々の返済は多少減りましたが、思っていたよりも減らなかったです。事前にシミュレーションしておけばよかったと思います。

目先の支払いだけでなく、将来的に金利が上昇する可能性や、いつまで支払い続けるのかというのを明確にシミュレーションしていくことで、後悔なくローンを組めるのではないかと思います。

桁が多いので感覚が麻痺するかもしれませんが、自分の給料と支払額を差し引いて健康的な生活を送れるかの確認も大切です。

塩野(元ハウスメーカー社員)

塩野(元ハウスメーカー社員)住宅ローン借り換えの後悔ポイントはいかがでしたか?

よかったら理想の家づくりの参考にしてくださいね。

メリット・デメリットがあるので、後悔ポイントで住宅ローンの借り換えが悪いとはなりません。金利政策や経済情勢など世の中の動きをしっかり見て考えることが大切です。

注文住宅のさまざまな後悔・失敗例をもっと知っておきたい方は、「【画像有】注文住宅で後悔した失敗例50|理想の家づくりポイント6選」もぜひご覧くださいね。思わぬ落とし穴に気付けるかもしれません。

カタログ請求が理想の家づくりの第一歩

家のイメージづくりから始めよう

【後悔だけじゃない】住宅ローンの借り換えをして良かったポイント

- 調査方法:インターネット調査

- 調査対象:住宅ローンの借り換えをした人

- アンケート内容:住宅ローンの借り換えをして良かった点を教えてください

住宅ローンの借り換えで後悔したことがある人も、「住宅ローンの借り換えをして良かった〜」と感じていることがあります。

- 長期的にみれば月々の支払いは減額される

- 金銭的・精神的に余裕が出てきた

- 世の中の経済情勢に関心を持てた

- 金利が下がり毎月の支払額が下がった

- 金利上昇の可能性をなくせた

ひとつずつ見ていきましょう。

成功(1)長期的にみれば月々の支払いは減額される

30代男性

30代男性長い目で見て得ならOK。

固定金利年数を引き上げて月々の支払い額が増額してしまったが、長期的に見れば固定期間の見直しは良い判断であった可能性があります。日銀の低金利政策の緩和の発表により、各大手金融機関で金利上昇に至っているからです。

成功(2)金銭的・精神的に余裕が出てきた

30代男性

30代男性節約になるし、気持ちもラクになった。

毎月の返済負担が軽くなったところが良かったです。毎月2万円も減らせたので節約できています。審査に合格したら、借り換えておいて良かったと思えるようになります。

成功(3)世の中の経済情勢に関心を持てた

30代男性

30代男性世の中の情勢を意識できるようになった。

世の中の情勢にも少し目を向けるきっかけになると思いました。安心を求め固定金利なのか、都度金利見直しがなされる変動金利なのか、自身で選択できるのは面白いと思いました。

成功(4)金利が下がり毎月の支払額が下がった

40代男性

40代男性毎月のことなので、やっぱりうれしい。

支払額が減ると生活も少しラクになるし余裕が生まれます。減った分を貯蓄に回すこともできるのでよかったです。

成功(5)金利上昇の可能性をなくせた

20代男性

20代男性長い目で見ても良かったと思う。

固定金利借り換えの切り替えで利息上昇を防げました。プランを変えたことで、将来的に金利が上がる可能性を防げたと思います。

住宅ローンの借り換えは、メリット・デメリットを踏まえたうえで行うべきかを慎重に検討しましょう!どれぐらい減額されるかをシュミレーションしておくと安心です。

家づくり成功へのカギは「自分に合ったハウスメーカー」で「できる営業マンに担当してもらう」ことです。

ハウスメーカー探しでいきなり展示場へ行くのはNG。来場した時点で担当者が決まりますが、エースや支店長クラスはフラッと訪れた人にはまずつきません。

塩野(元ハウスメーカー社員)

塩野(元ハウスメーカー社員)優秀な営業マンがつく可能性を上げるには、候補の会社に「魅力を感じていて買うつもりがある」と予約メールで示したうえで来場するのがポイントです!

そのために必要な「家の具体的なイメージ」と

「ハウスメーカーの知識」を得る手段が一括資料請求!

塩野(元ハウスメーカー社員)

塩野(元ハウスメーカー社員)気になるデメリットはしつこい営業電話がくる可能性ですが、自由記入欄に「電話連絡は不要です」と明記すれば心配いりません。

実際に87%の人が6社以上のカタログを入手!

比較して安くすることに成功しています

まずは一括資料請求で6~10社程度のカタログ比較から始めましょう。価格を抑えるためにも資料請求→展示場の流れをぜひ覚えておいてください!

これから検討を始める人

家のイメージがまだぼんやりしてる人

後悔しないためにハウスメーカーを比較しよう

ハウスメーカーによって、希望する設備や商品が標準装備だったりオプションだったりします。相見積もりをとって、希望条件に対する費用を把握して検討しましょう。

ローン負担は日々の生活の質にも大きく影響してくるので、しっかりした比較・検討が大切です!一生に一度の大きな買い物だから、「ここでなら!」と思えるメーカーにお願いしたいですね。

人気・有名ハウスメーカーやローコストハウスメーカーの坪単価も参考にチェックしてみてください!

| 人気・有名住宅会社 | 坪単価 (万円) | 評判 |

|---|---|---|

| 積水ハウス株式会社 | 60~80 | ・アフターメンテナンスが手厚い ・高級感のある外観 |

| 大和ハウス工業株式会社 | 65~80 | ・高断熱で快適 ・標準装備が充実 |

| 住友不動産株式会社 | 50~80 | ・住宅性能が高い ・デザインがおしゃれ |

| 株式会社一条工務店 | 45~80 | ・床暖や全館空調で快適 ・住宅性能が高い |

| 株式会社スウェーデンハウス | 80~100 | ・おしゃれなデザイン ・住宅性能が良い |

| ローコスト住宅会社 | 坪単価 (万円) | 評判 |

|---|---|---|

| タマホーム株式会社 | 40~50 | ・低価格がうれしい ・長期保証があり安心 |

| 株式会社アイダ設計 | 40~50 | ・低価格がうれしい ・高い耐震性と長期保証があり安心 |

| アエラホーム株式会社 | 30~70 | ・価格が抑えられる ・高断熱と高気密で快適 |

| アイフルホーム | 40~60 | ・アフターメンテナンスが良い ・LIXIL製の設備機器が標準装備 |

| レオハウス | 40~80 | ・設計の自由度が高い ・価格が抑えられる |

調査方法:購入者ヒアリング、メーカーヒアリング

価格は間取りや設備で変わりますので、詳細はお見積りください。

人気・有名メーカーの評判・坪単価の記事もチェックしましょう!

【どこでも使える!】元ハウスメーカー社員が教える安く建てるテクニック

塩野(元ハウスメーカー社員)

塩野(元ハウスメーカー社員)小さな工夫を重ねれば大きな減額になります!金額で後悔しないようにしっかりと確認しましょう。

\元ハウスメーカー社員が考える安く建てるヒント/

優秀な営業さんを捕まえる

営業さんが間取りを設計するメーカーもありますし、コストダウン提案の差もあります。コストダウンは社内交渉などが必要なため、難易度は高いですが、社内で顔が利きそうな営業さんを捕まえられると良いです。

少しでもお得に理想を実現したい人は以下の方法も検討してみてください。

本命より安いハウスメーカーの上位グレードを検討する

塩野(元ハウスメーカー社員)

塩野(元ハウスメーカー社員)坪単価が安いメーカーでも、上位グレードはかなりゴージャスなのでお得感が強いです。

高級メーカーとローコストメーカーでは坪単価が2倍以上異なることもザラです。ローコストメーカーだと価格が抑えられますが、「間取りの提案力に差がないか?」はしっかりチェックしましょう。

間取りの提案力のチェックポイント

- 廊下で無駄に面積を使っていないか

- 対面キッチンか壁向きキッチンか

- リビングの広さは適切か

- 窓の広さは適切か

- 水回りをできるだけ集約しているか

間取りの作成には人手がかかるので、見積もりは無料でも間取り作成は有料の会社も多いです。LIFULL HOME’Sなら、無料でおおまかな価格や設計プランの相談が可能!希望条件を加味した提案を行ってくれるので、効率良く情報を集めてしっかり比較できます。

本命のハウスメーカーで値下げ交渉する

塩野(元ハウスメーカー社員)

塩野(元ハウスメーカー社員)気弱な人や喋り下手な人でも大丈夫なやり方をご紹介します。3社以上の見積もりを取ったうえで、本命のメーカーに値下げ交渉しましょう。

正しい値下げ交渉の仕方

値下げ交渉は契約を決める前の月に行ってください。打ち合わせが始まってもいないのに値下げ交渉すると、安い材料にされて品質を落とされます。

- 相見積もりをとっておく

- 「御社が気に入っている」と気持ちを伝える

- 値下げする根拠を与える

①相見積もりをとっておく

相見積は3社以上とっておきます。できるだけこだわりを詰め込んで精度の高い見積もりを取ることが必須です。精度が低い見積もりの場合、値下げ余地を持たせたいい加減な金額になっていて、値下げ交渉の意味がなくなってしまうからです。

見積もり金額に「設備設置費用」や「アフターメンテナンス費用」が含まれているかも確認してください。値下げ交渉が終わってからの費用追加は避けたいですよね。もし含まれていなければ、再提出してもらいましょう。

②御社が気に入っていると気持ちを伝える

営業マン(担当者)に「値下げしてあげたい」という気持ちになってもらうため、会社と営業マンのことを褒めつつ本気度を伝えましょう。具体的には以下のように話します。

「御社で家を建てたいと本気で思ってます。特に◯◯と▲▲は御社が一番です。■■さん(営業マンの名前)も誠実そうで真摯に向き合ってくれるので、ぜひ一緒に理想の暮らしを実現してほしいんです。…(③へ続く)」

③値下げする根拠を与える

気持ちだけで値下げしてくれる営業マンはいません。やすやすと値下げしていたら利益が下がり、社内から白い目で見られるからです。

「値下げしなきゃ契約が勝ち取れない」という根拠があれば、営業マンは堂々と値下げできます。ここで、ステップ①で取っておいた相見積もりの出番です。具体的には下記のように話します。

「(②の続き)…でも、A社は◯万円でできると言っているので決めきれません。我が家の経済状況的には◯万円が限界です。今回の話し合いでどちらかに決めます。なんとか同じくらいの金額でできませんか?」

このとき、A社の見積書を見せてはいけません。A社が安い理由が「オプションがないから」「安い材料を使ってるから」だとバレてしまったら、品質を落とされます。

塩野(元ハウスメーカー社員)

塩野(元ハウスメーカー社員)値下げに成功したら、お友達紹介などの使えるキャンペーンを最後に全部使わせてもらいましょう!

- 平均…176万円

- 最低…30万円

- 最高…350万円

*:当社アンケート調査による平均値下げ額

LIFULL HOME’Sなら希望条件に沿った価格を教えてくれます。資料請求は3分で完了。たった3分で176万円*の貯金が確保できるかもしれません。値下げを成功させたい人は、早速資料請求してみましょう!

カタログ請求が理想の家づくりの第一歩

家のイメージづくりから始めよう

住宅ローンの借り換えを検討中の人の知りたいこと

住宅ローンの借り換えが気になる人のよくある疑問を調査しました。

- 住宅ローンの変動金利はなぜ下がらないのですか?

-

変動金利の基準である「短期プライムレート」の値が変わっていないからです。

変動金利は「短期プライムレート」という金利をベースに決められています。この短期プライムレートに1%を上乗せした数値が、変動金利の基準金利となります。基準をもとに各銀行が引下げ幅を決定し、住宅ローンの変動金利の適用金利を決めています。

- 住宅ローンの金利はいつ上がるのですか?

-

住宅ローンの金利の基準である長期プライムレート、短期プライムレートが上昇した時に上がります。具体的にいつ上がるかは市場の動向、政府の金融政策次第なので予測できません。

- 不動産の低金利はいつまで続きますか?

-

政府がマイナス金利政策を続けている限りは低金利が続きます。

- 住宅ローンの名義変更ってできますか?

-

住宅ローンの名義変更は原則できません。住宅ローンは貸出時に借入人の年収・信用力・借入・職業等を精査したうえで融資しています。現在の借入人以外の方への名義変更は、銀行側にリスクが生じるため応じてもらえる可能性は低いでしょう。

- 住宅ローンの完済は何歳までですか?

-

銀行により異なりますが、完済時年齢を80歳未満と設定している銀行が多いです。借入時の年齢にも規定があります。

- 住宅ローンの借り換えができないケースはありますか?

-

あります。以下の場合、できない・難しい可能性があります。

- 同じ金融機関内での借り換え

- 民間金融機関の住宅ローンから公的住宅ローンへの借り換え

- 収入が減って基準を満たせない

- 健康状態が悪い

- 転職や独立直後である

- 住宅を賃貸に出している

- 支払いの遅延(1年以内)や債務整理があった

- 物件の価値の下落

- 住宅ローンを借り換えるのに適したタイミングや得する条件はありますか?

-

あります。以下の場合、借り換えを検討するといいでしょう。

- 更新時に金利が上がるとき

- 良い条件の金融機関を見つけた時

- 他のローンを組む前

- 残高1,000万円以上のとき(残期間は10年以上、金利差1%以上)

- 収入減、転職や独立前

③の場合、残高や返済期間が大きいほどメリットも大きくお得だと考えられます。ただし、残高1,000万円以上でも借り換えは可能です。金利タイプや状況によっては大きなメリットが得られる場合もあります。

- 住宅ローン借り換えの手数料はいくらですか?

-

総額30万円から100万円程度です。保証料や融資事務手数料の金額が大きいですが、その他にも登録免許税や印紙税などさまざまなものがあります。

手間や高い手数料の割に減額されなかった…と後悔しないようにシュミレーションをしっかり行いましょう。

- 住宅ローンの借り換えはいつから可能ですか?

-

一概にいつからというのはありません。借り換え先の金融機関の申し込み要件などによって異なります。借り換え可能な場合も、適したタイミングなどをしっかりと考えましょう。

住宅ローン借り換えの後悔ポイントは人それぞれ!減額できる見込みと時間に余裕がある人にはおすすめ

住宅ローン借り換えの後悔したポイントと対策法、良かったポイントをご紹介しました。

| メリット | 後悔した/デメリット |

|---|---|

| 長期的にみれば月々の支払いは減額される 金銭的・精神的に余裕が出てきた 世の中の経済情勢に関心を持てた 金利が下がり毎月の支払額が下がった 金利上昇の可能性をなくせた | 月々の支払いが増額された 手間が多くて大変だった 借入金利の高さ 特約込みの借り換えにすればよかった 思ったよりも減額されなかった |

後悔ポイントは三者三様でした。対策法を意識しながら家づくりを進めて、同じような後悔を防ぎましょう。

「手間が多かった」「思ったよりも減額されなかった」の口コミもありましたが、支払いの減額により金銭的・精神的余裕が生まれるのが魅力。時間に余裕があり、少しでも支払額を減額したい人におすすめです。金利政策や経済情勢などを鑑みて、メリット・デメリットを知ったうえで慎重に判断しましょう。

家づくり成功へのカギは「自分に合ったハウスメーカー」で「できる営業マンに担当してもらう」ことです。

ハウスメーカー探しでいきなり展示場へ行くのはNG。来場した時点で担当者が決まりますが、エースや支店長クラスはフラッと訪れた人にはまずつきません。

塩野(元ハウスメーカー社員)

塩野(元ハウスメーカー社員)優秀な営業マンがつく可能性を上げるには、候補の会社に「魅力を感じていて買うつもりがある」と予約メールで示したうえで来場するのがポイントです!

そのために必要な「家の具体的なイメージ」と

「ハウスメーカーの知識」を得る手段が一括資料請求!

塩野(元ハウスメーカー社員)

塩野(元ハウスメーカー社員)気になるデメリットはしつこい営業電話がくる可能性ですが、自由記入欄に「電話連絡は不要です」と明記すれば心配いりません。

実際に87%の人が6社以上のカタログを入手!

比較して安くすることに成功しています

まずは一括資料請求で6~10社程度のカタログ比較から始めましょう。価格を抑えるためにも資料請求→展示場の流れをぜひ覚えておいてください!

これから検討を始める人

家のイメージがまだぼんやりしてる人