借金減額の仕組みを解説【2025年1月最新】借金を本当に減らせる?リスクやデメリットも紹介

この記事のまとめ

- 借金減額は国が認めた手続きであり、決して違法性があるような怪しいものではない

- 実際に手続きをすることで、借金を減額できた例も多数ある

- ただし、すべての借金を減額できるわけではなくさまざまな条件がある

- また、同じ手続きでも依頼する事務所によって減額できる額が変わるケースもある

- 上記を踏まえると、借金減額に手続きに悩んでいる場合は「渋谷法務総合事務所」に相談するのがおすすめ

- 渋谷法務総合事務所では、まずは自宅にいながら最短1分(※)で借金を減らせるのか無料・匿名で診断可能

- 手続きを実際に依頼する前に、費用や手続き内容などに関して何度でも無料で相談できる

匿名で無料の減額診断が1分できる!

【本当に減る?】借金減額の仕組み・安全性を解説

借金は正規の手続きを行うことで、減額できる可能性があります。

ここでは、借金減額の仕組みやからくりに関して、以下を解説していきます。

借金減額の仕組み・からくり安全性

借金減額の仕組みやからくりを知ることで、今あなたが悩んでいる借金問題を解決できる可能性があるか、判断するきっかけになるでしょう。

借金減額の仕組み・からくり

はじめに、借金減額の仕組みを解説していきます。

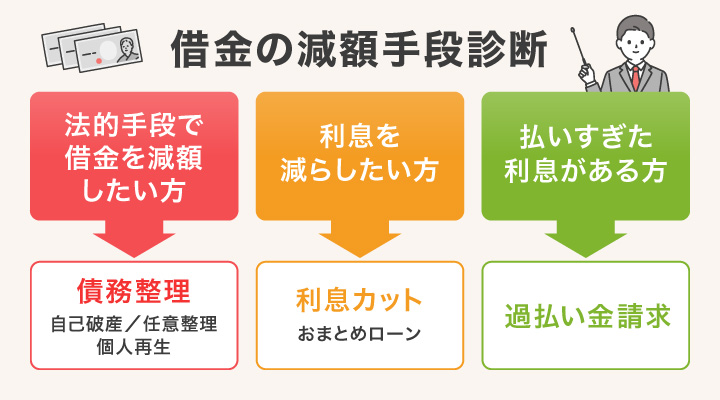

借金減額は大きく分けて、債務整理、利息カット、過払い金請求に分類されます。

| 方法 | 詳細 |

|---|---|

| 債務整理 | 法的な手続きを行い、借金を免除・減額する方法 |

| 利息カット | おまとめローンなどを利用し、今ある借金の金利を下げて結果的に返済総額を減らす方法 |

| 過払い金請求 | 過払いになっている金利を取り戻し、返還分を借金返済に充当する方法 |

注意点として、借金問題の内容や金額によって適した方法は異なります。

方法を誤ると本来回収できたものをできないケースも出てきてしまうため、まずは専門家に相談することをおすすめします。

【詐欺ではない?】借金減額が嘘・詐欺でないことを紹介

近年、CMや広告でよく聞くようになった「借金減額」は、嘘・詐欺ではなく安全性が高い方法が提供されている場合が多いです。

借金減額の方法の例として債務整理があります。債務整理は、国が認めている合法な方法です。

下記は、政府広報オンラインが出している記事からの引用になります。

借金問題を解決し生活を立て直すためには、まずは相談です。督促も法的手続きを取れば止められます。一人で悩まず、無料の多重債務相談窓口へご連絡ください。

相談窓口では、相談者の収入や借金の状況をお聞きし、4つの債務整理の方法(※コラム1参照)のメリットとデメリットなどをわかりやすく説明します。また、必要に応じて、具体的な債務整理の対応先の弁護士会や法テラス、または地方公共団体の生活困窮者自立支援相談窓口等を紹介します。相談者や相談内容の秘密は厳守されますので、安心してご相談ください。

政府によって、債務整理の提案が行われていることがわかります。政府がこのような声明を出していることから、国も借金減額を推奨していることが伺えるでしょう。

上記を鑑みると、借金減額(債務整理)は怪しい業者が謳う詐欺文句ではなく、国が認めた公的な手続きであることがわかるので安心感を持って利用できると言えます。

ただし、国が認める手続きと言っても借金減額にはそれぞれメリットとデメリットが存在するため、事前に相談や内容を調べることが必要です。

【解決事例あり】借金減額の4つの方法を紹介

借金減額の方法には以下の4つがあります。

借金減額の4つの方法

借金減額の方法を知っておくことで、あなたにあった借金問題の解決の糸口が見えてきます。

借金減額の4つの方法を詳しく見ていきましょう。

過払い金返還請求の手続きを行う

借金減額の方法に「過払い金返還請求」があります。

「過払い金返還請求」とは、債権者に対して支払すぎた利息を返還してもらうことができる制度です。

支払いすぎた利息を返還してもらい、その返還分を借金残額の返済に引き当てることで、実質的に借金が減額できます。

注意点として、過払い金請求は借金がある人が誰もが行えるものではなく、請求できる条件が存在します。

例えば、以下のような条件に当てはまる場合には過払い金請求が可能です。

過払い金請求が可能な条件例

- 2010年6月以前に借金をしている

- グレーゾーン金利での借金の借り入れがある

- 貸金業者との最後のやり取りから10年以上経過していない など

メリット・デメリット

過払い金返還請求のメリット・デメリットは以下の通りです。

| 条件例 | ・利息制限法で定められた上限金利を超える金利(グレーゾーン金利)で借金の返済をしていた期間があること ・最後のやり取りから10年以上経過していない など |

|---|---|

| メリット | ・財産の整理なしで借金の減額につなげやすい |

| デメリット | ・借金の返済中に「過払い金返還請求」を行い、借金がまだ残る場合はブラックリストに掲載される ・過払い金請求後、その金融業者とは新たな取引が行えない場合が多い |

過払い金請求は、他の借金減額の方法と比較して、弁護士・司法書士に依頼しなくても自分で行いやすいです。

しかし、自分で行うと返還額が少なくなる可能性があるほか、面倒な計算や手続きを自分で行わなくてはならないなどのデメリットが多いです。

そのため、特別な理由がなければ基本的には弁護士・司法書士に依頼することをおすすめします。

減額事例

過払い金請求の実際の減額事例として、弁護士法人きわみ法律事務所に掲載されている事例を紹介します。

借金後返済を続けていましたが、入院をきっかけに失業し、返済の目途がつかなくなったことから過払い金診断をされた相談者様でした。

きわみ事務所にご相談いただき、過払い金の引き直し計算をした結果、消費者金融5社 に対して過払い金請求をすることで現在の借金の残り約300万円をすべて完済でき、さ らに50万円以上が手元に戻ってきました。

今より金利が低いローンに借り換える

借金減額の方法に「今より金利が低いローンに借り換える」方法があります。

現在の借入先よりも低い金利の借入先に借り換えることにより、金利による負担を下げることができます。

その結果、今後の支払い総額を減らすことにつながり、何もしない場合よりも借金の支払総額が減ることが期待できます。

ただし、金利が下がっても月々の返済金額を抑えてしまうと返って総返済額が増えてしまう場合もあるため、借り換えの際には注意が必要です。

メリット・デメリット

金利が低いローンに乗り換える方法のメリット・デメリットは以下の通りです。

| 利用条件 | ・借り換え先の金融会社の審査に通ること |

|---|---|

| メリット | ・利息が下がり、返済総額を減額できる ・返済期間を伸ばさなければ借金の総額が少なくなる可能性がある |

| デメリット | ・利息分しか借金は減らない(借金の元金は減らない) ・乗り換え先の審査が厳しい場合もある |

減額事例

減額事例として、三菱UFJ銀行に掲載されているカードローンの事例を紹介します。

以下では、50万円の借金を18%の金利のものから15%のものへ乗り換えた際の例を紹介します。

50万円を金利年18%で借りる場合と、金利年15%で借りる場合の毎月の返済額を見てみましょう。返済期間は3年とします。

適用金利 増減額 年18% 年15% 毎月返済額 18,076円 17,332円 744円減少 利息総額 150,736円 123,952円 26,784円減少 返済総額 650,736円 623,952円 26,784円減少

ローンを一本化する・まとめる

借金減額の方法に「ローンを一本化する・まとめる」方法もあります。

「おまとめローン」や「一本化」というのは、複数社での借入がある場合に、借入先を一社にまとめることを言います。

借入先を一社にまとめることにより、金利や月々の支払額の負担を低くすることが可能です。

メリット・デメリット

ローンを一本化する・まとめるのメリット・デメリットは以下の通りです。

| 条件 | ・複数社を一社にまとめるため新たな審査に通る必要がある |

|---|---|

| メリット | ・返済先が一社になるため毎月の管理が楽になる ・利息を支払うのは一社のみとなるため、負担を軽減できる確率が高い |

| デメリット | ・利息分のみの減額になる ・複数の借入が一社でまとめて借りることになるため審査は厳しくなる場合が多い ・返済期間が伸びる場合がある |

減額事例

減額事例として、池田信州銀行に掲載されている事例を紹介します。

以下は複数のカードローンによる借金を、12.5%のローンにまとめた際の例です。

例:【おまとめローン利用前】

A社:カードローン 500,000円(金利:年18.0% 、毎月の返済金額:15,000円)

B社:カードローン 500,000円(金利:年18.0%、毎月の返済金額:17,000円)

C社:カードローン 1,000,000円(金利:年15.0%、毎月の返済金額:23,000円)

D社:カードローン 1,000,000円(金利:年7.7%、毎月の返済金額:20,000円)

合計:3,000,000円(毎月の返済金額:75,000円)例:【おまとめローン利用後】

借入合計金額:3,000,000円(金利:年12.5%、借入期間:10年、毎月の返済金額:44,000円)

債務整理を行う

借金減額の方法として「債務整理」を行うことも挙げられます。

債務整理は、法律で定められている借金救済制度です。「任意整理」「個人再生」「自己破産」の3つがあり、それぞれにメリットとデメリットが存在します。

例として、債務整理の手続きを開始すると、最短でその日のうちに借金の取り立てが止まります。

また、任意整理の手続きを行うことで毎月の支払いを8万円から3万円に減らせたというような事例もあります。

このように、債務整理により返済額の大幅な減額ができる可能性があるほか、自己破産を行うと借金全額の返済義務がなくなることもあります。

減額できる借金の金額は他の方法と比較して大きくなりやすいですが、大きなデメリットとしてはブラックリストに載ることが挙げられます。

メリット・デメリット

債務整理全体のメリット・デメリットとしては、以下の通りです。

| 条件 | 債務整理の方法によって異なる |

|---|---|

| メリット | ・方法により返済額の大幅な減額ができる ・方法により借金の返済期間が延びることがある ・原則借金の督促・取り立てが止まる ・方法によっては、借金の返済義務がなくなることがある |

| デメリット | ・ブラックリストに掲載される ・整理する借金によっては、保証人に返済義務が生じるケースがある ・財産を処分しなければならない場合がある |

ブラックリストに載った結果、クレジットカードの新規発行ができない、携帯電話の割賦払いができなくなるなどの制限があるため、慎重に判断することが必要です。

以下で、債務整理の3種類の手続きについて詳しく見ていきます。

任意整理|貸金業者と交渉して利息のカット・長期の分割払いを図る

債務整理の方法の一つに「任意整理」があります。

任意整理とは、貸金業者と交渉し借金の利息のカット、長期の分割払いを図る手段です。

貸金業者との示談交渉になるため、裁判所を介さずに手続きが可能です。

任意整理の条件・メリットとデメリットに関して下表で見ていきましょう。

| 条件 | ・一定の収入があること ・借金が多額すぎないこと |

|---|---|

| 減額可能な借金の種類 | 「非免責債権(※)」以外の債務

※非免責債権例 |

| メリット | ・借金の将来利息がカットされ、支払総額が減る ・やり方次第で住宅や車を残せる ・借金の支払期間が延長される |

| デメリット | ・元金の減額は原則的にない ・減額率は他方法と比較して高くなりにくい |

| 向いている人 | ・利息カット後の金額であれば返済の目途が立つ人 |

| 依頼した場合の費用相場 | およそ30,000〜50,000円(債権者1社につき) |

個人再生|持ち家を残したまま借金を減額

債務整理の方法として「個人再生」もあります。

個人再生とは、持ち家を残したまま借金の元金減額を図ることができる手段です。

具体的には、借金を半分〜1/10程度まで減額し(多くは8割程度カット)、残った借金を3〜5年程度で返還する手続きです。

借金の元本を減額することが可能なため、大幅な借金減額が期待できます。

ただし、注意点として手続きには裁判所を介する必要があります。

個人再生の条件やメリット・デメリットに関して以下の表で見ていきましょう。

| 条件 | 対象の借金が5,000万円以下であること |

|---|---|

| 減額可能な借金の種類 | ・「非免責債権」以外の債務

※非免責債権とは |

| メリット | ・借金の元本を減額できるため減額率は高い傾向にある ・やり方や条件次第で住宅や車を残せる |

| デメリット | ・他の手続きに比べ弁護士費用・司法書士費用が高い ・官報へ掲載される ・整理する借金を選べない(※借金保証人に一括請求がいってしまう) |

| 向いている人 | ・財産を残しながら大幅な借金を減額を希望する人 ・3~5年で残額の返済ができる見込みがある人 |

| 依頼した場合の費用相場 | 400,000〜600,000円程度 |

自己破産|財産を手放して借金を免除

債務整理の他の方法として「自己破産」があります。

自己破産とは、財産を手放して借金を免除を図る手段です。自己破産に成功すると、対象となる借金全額の返済義務がなくなり、新たなスタートを切ることが可能になります。

ただし、個人再生同様に手続きには裁判所を介する必要があります。

自己破産の条件、メリット・デメリットに関して下表で見ていきましょう。

| 条件 | ・借金の返済が不可能な状態であること |

|---|---|

| 減額可能な借金の種類 | 「非免責債権」以外の債務

※非免責債権とは |

| メリット | ・対象の借金が全額免除される ・督促・強制執行がなくなる |

| デメリット | ・一定額以上の財産を残すことができない ・手続き中は職業・資格などに制限がある ・官報へ掲載される |

| 向いている人 | ・今後の借金の返済にどうしても目処が立たない状況の人 ・返済をできる見込みがない人 |

| 依頼した場合の費用相場 | 500,000〜800,000円程度 |

借金減額をしたその後はどうなる?実際の感想を紹介

借金減額をしたその後はどうなるか、実際の感想を紹介していきます。

実際の感想を知ることにより、メリットやデメリットを具体的に知り、借金減額の手続きを行うべきか検討しやすくなるでしょう。

借金減額をして良かった感想

債務整理の始めたてって正直、減額できるのか不安だったし、減額すれば本当に返済が楽になるのか不安だったけど。

実際はちゃんと減額出来たし、昔より返済も楽になりました。

あの時、借金の相談して任意整理して良かったと心から思う。

だから任意整理自体に後悔はない。

ツイート見てると任意整理迷ってる方多い印象だけど、実際に任意整理して思ったのは、こんなあっさり手続き終わるんだ…

だった💦構えてるほど難しいことはないです。行く前は緊張したけど、行ったらなんてことない。悩んでる方、ほんと相談だけでも行った方が良いです😣私は任意整理して良かった!

任意整理する前の私は本気の自転車

操業で、全部で借金いくらあるかなんて

分からなかった。手数料取られても

任意整理の依頼料取られたとしても

ブラック5年やとしても、あの時

任意整理をして心から良かったと思う。

もう4年。浪費家は変わっていない。

でも借金は減ってる。全然違う。

上記のように借金減額を行ったことで、その後の人生が良くなったと感じている方が一定数います。

借金減額をしてよくなかった感想

最初から知識がないと後で後悔する、債務整理してるが司法書司に任意整理費用208000円+代理返済分6社39万、個人再生にしておけば良かったと後悔している。

うちは1度借り換えしたのだけど、その時よりさらに金利が下がってるので、借り換えした方が?と思ってシュミレーションしたけと、手数料かかるから意味なかった。大人しく返しますね…あと、住宅ローンは団信込か否かでかなり違うので、選べるなら団信込みの方が断然いいです。

今ちょっとおもったんですが、当時190万近くあった支払いが債務整理頼んで結局向こうのガバと費用で80万上乗せされて結局こんなことになってる訳だし、前の会社に居続けて普通に払い続けてたら債務整理の5年ローン組めないデメリットも発生せずに給料良かった前の会社で6、7年で払い終えてたのでは…

借金減額で後悔している声には「借金減額の方法を間違えた」や「依頼する事務所を間違えた」など、手続きが上手くいかなかったことを後悔している声がありました。

手続き後の後悔をなくすためにも、事前に無料相談でかかる費用や手続き内容は詳しくチェックしておくことが重要です。

【手軽にわかる】本当に減額できそうか自宅で確認する方法

借金を本当に減額できるのかを自宅で簡単に確認する方法として「減額シュミレーター」があります。

減額シミュレーターは、債務整理を行っている一部の司法書士事務所や弁護士事務所が提供しているツールです。いくつかの質問に答えると、借金が減額可能かどうか診断できます。

提供している弁護士・司法書士事務所の公式サイトで、無料で利用できる場合が多いです。シミュレーター利用後に、弁護士・司法書士事務所から借金減額に関する提案が来ることになります。

いきなり弁護士・司法書士事務所に赴いて相談をするのがハードルが高いと感じる場合でも利用しやすく、借金を減らせるかどうかが事務所にいかなくてもわかります。

手軽に減額ができそうか確認できることで、現状の債務のお悩みから脱却する一歩になります。

借金減額の相談・債務整理の依頼をしやすい弁護士・司法書士事務所

渋谷法務総合事務所

出典:渋谷法務総合事務所

出典:渋谷法務総合事務所

| 相談料 | 無料 |

|---|---|

| 着手金(任意整理の場合) | ・着手金:20,000円~ ※残債務のない債権の調査、過払い請求の場合は着手金を免除 ※内容により費用が異なる |

| 成功報酬(任意整理の場合) | ・減額報酬:10% ・過払い返還報酬:20%(任意の場合)、25%(訴訟の場合) ・送金管理費:1社につき月1,000円/回 |

| 所在地 | 東京都渋谷区東2丁目22-14 ロゼ氷川6階 |

| 対応エリア | 全国対応 |

| 受付時間 | 24時間対応(※メールの場合) |

| 在籍する主な弁護士・司法書士 | 橋本正美 |

| 登録機関 | 東京司法書士会 第2048号 |

渋谷法務総合事務所のメリット!

- 借金減額に関する相談は何度でも無料

- 借金を債務整理によって減額した実績が豊富

- 借金が減額可能かどうかが1分程度(※)でわかる

(※2023年7月時点 公式サイトに記載)

匿名で無料の減額診断が1分できる!

渋谷法務総合事務所は、債務整理業務や過払い金返還業務を全国対応で行っている司法書士事務所です。

この事務所では、借金減額に関する相談は何度でも無料です。そのため、借金減額の方法に関して相談したい点や不安な点がある場合でも、納得いくまで相談することが可能です。

また、渋谷法務総合事務所は借金を債務整理で減額した実績を公開しています。

具体的には、6社に借り入れがあり返済総額が200万円を120万円に減額(※1)し、月々の返済金額を6万円から2万円に減らした(※2)という実績を持っています。

なお、借金が減額可能かどうかが1分程度(※3)でわかる、独自の無料診断を提供しています。

自宅近くに相談ができる弁護士・司法書士事務所の心当たりがない場合でも、まずは簡単に借金が減額可能かどうかわかるでしょう。

(※1.2 公式サイトに記載)

匿名で無料の減額診断が1分できる!

はたの法務事務所

出典:はたの法務事務所

出典:はたの法務事務所

| 相談料 | 無料 |

|---|---|

| 着手金(任意整理の場合) | 無料 |

| 成功報酬(任意整理の場合) | ・基本報酬:22,000円~(1社) ・減額報酬:減額できた債務の金額の11% |

| 所在地 | 東京都杉並区荻窪5-16-12 荻窪NKビル5階(受付)・6階 (※東京本店の場合) |

| 対応エリア | 全国対応 |

| 受付時間 | ・メール:24時間受付 ・電話:8:30~21:30(平日) / 8:30~21:00(土日祝) |

| 在籍する主な弁護士・司法書士 | 鈴木法克 |

| 登録機関 | 東京司法書士会 第7018号 |

はたの法務事務所のメリット!

- 借金減額の手続きを行った人からの満足度が高い

- 全国対応の無料出張相談で借金の減額に関する相談に対応してくれる

20万件以上(※)の実績があり相談料・着手金も無料!

はたの法務事務所は、全国から借金減額に関する相談を受け付けている司法書士事務所です。

はたの法務事務所では、累計の相談実績20万件(※1)以上、満足度95.2%(※2)、司法書士歴27年(※3)の信頼という高い実績を持つ事務所です。

(※1~3 2023年7月時点 公式サイトに記載)

これまで多くの人がはたの法務事務所を借金減額の相談先として選んでおり、またその満足度も高いことから、安心感を持って依頼できる司法書士事務所と言えるでしょう。

また、家族に知られないよう配慮して手続きを進めてくれたり、土日の相談に対応してくれたりと、長年の経験を活かして借金問題に対応をしてもらえます。

全国対応の無料出張相談を実施しているため、事務所が近くにない方でも直接相談することも可能です。

20万件以上(※)の実績があり相談料・着手金も無料!

司法書士法人みどり法務事務所

出典:みどり法務事務所

出典:みどり法務事務所

| 相談料 | 無料 |

|---|---|

| 着手金(任意整理の場合) | 無料 |

| 成功報酬(任意整理の場合) | ・手続費用:11,000円~ ・解決報酬金:11,000円~ ・減額報酬金:無料 |

| 所在地 | 東京都千代田区九段南2-2-3 九段プラザビル8F |

| 対応エリア | 全国8カ所に拠点あり(※2023年7月時点) |

| 受付時間 | 24時間対応(※メールの場合) |

| 在籍する主な弁護士・司法書士 | 寺島能史 |

| 登録機関 | 東京司法書士会 第6475号 |

司法書士法人みどり法務事務所のメリット!

- 相談実績が月の500件以上(※)ある事務所

- 電話番号の入力でオンラインでの過払い金スピード診断が可能

(※公式サイトに記載)

累計90億円(※)の過払い金返還実績あり!

司法書士法人みどり法務事務所は、全国に複数の事務所を構えて債務整理を行っている司法書士事務所です。

毎月500件(※1)の相談実績があることから、多くの人から借金の相談を受けていることがわかります。

中でも、過払い金請求の相談実績は「年間約6,000件(※2)」「過払い金の返済額が累計90億5,000万円(※3)」と豊富です。

(※1~3 2023年7月時点 公式サイトに記載)

なお、電話番号の入力でオンラインでの過払い金スピード診断が可能です。無料過払い金診断では、電話で回答がきます。

また、かんたんフォームからは24時間相談が可能なので利用しやすいと言えます。

累計90億円(※)の過払い金返還実績あり!

借金減額を相談する流れを紹介

渋谷法務事務所を例として、借金減額の流れを紹介していきます。

借金減額を相談する流れ

- 借金減額診断で無料で診断を行う

- 司法書士と相談を行い、減額方針を決定する

- 司法書士が借金の催促が止めてくれる

- 債務者と交渉を行う

- 解決する

司法書士と相談を行う際には、自身の借り入れ・返済状況がわかるものを持っていくとスムーズです。

司法書士に虚偽の申告をすると、借金減額に失敗したり手続きが長くなったりするため、正確に申告するようにしましょう。

上記流れの中の具体的な手続き内容に関しては、無料相談を行った上で確認しておくことが必要です。

借金減額におすすめの事務所の最新ユーザー評価を紹介【2025年】

| 事務所名 | ユーザー評価 |

|---|---|

| 渋谷法務総合事務所 | 3.9 |

| 司法書士法人みどり法務事務所 | 4.7 |

出典:Googleマップ

※2025年1月31日執筆時点

借金減額に関するよくある質問

借金減額診断(シミュレーター)は怪しい?罠ではない?

減額診断(シミュレーター)は、司法書士や弁護士事務所の運営の元に提供されている場合は安全性が高い場合が多いです。

情報を極力提供したくない場合は、中には匿名で行える診断を提供している事務所もあります。

減額診断(シミュレーター)がどこから提供されているか事前に確認したほうが安心感を持って利用できるため、減額診断の運営元を利用前に確認しておくことをおすすめします。

減額ができない借金はある?

借金の内容によっては、減額ができない借金はあります。

具体的には、税金や公共料金などの「非免責債権」とされる借金です。この「非免責債権」とは、債務整理をしても免責(減額・免除)の対象にならない債権を指します。

非免責債権には、以下のようなものがあります。

- 税金や公共料金

- 慰謝料

- 養育費や婚姻費費

あなたの抱えている負債が減額が可能かどうかわからない場合は、事前に弁護士・司法書士と相談して確認しても良いでしょう。

借金減額するための条件はある?

借金減額の方法により各種条件があります。

例えば、任意整理の場合は以下のような条件が設けられています(※下記は条件の中のあくまで一部です)。

- 一定の収入があること

- 借金が多額すぎないこと

なお、減額の方法により条件は異なります。

そのため、自身が利用する方法に関して条件をよく把握しておくことが重要です。その条件は何かが不明な場合は、弁護士・司法書士に相談するのをおすすめします。

借金減額ができたその後は?生活に何か悪影響がある?

借金減額ができたその後は、生活における借金の負担は減りますが、何かしらの悪影響がある可能性もあります。

借金減額の種類によっては、財産を手放す必要がある場合やブラックリストに載る場合もあります。

また、一定の期間クレジットカードを利用できなくなる場合や、賃貸や携帯電話の契約に影響が出る可能性もあります。

そのため、悪影響はゼロとは言えません。借金減額にあたって、メリットと生活へのデメリットを考慮して手続きを進める必要があります。

借金減額を司法書士や弁護士に依頼する場合は、借金減額後の生活についても相談することをおすすめします。

この記事の監修者

加陽 麻里布

永田町司法書士事務所代表 / 「東京司法書士会」理事 / 「日本司法書士会連合会」所属

法人登記・不動産登記・SO発行設計・相続手続きなどの法律手続きに対応している司法書士事務所。

簡易訴訟代理等業務などの裁判事務にも対応。「発信者情報開示請求手続のすべて」などの著書も出版している。